Jakarta. Bukalapak.com, raksasa e-commerce Indonesia, melihat harga sahamnya naik 25 persen pada debutnya di Bursa Efek Indonesia pada hari Jumat, karena investor berusaha untuk mengakuisisi unicorn Indonesia pertama yang terdaftar.

Saham perusahaan terakhir diperdagangkan pada Rs 1.060 per saham pada istirahat makan siang pasar, naik 24,7 persen dari harga penawaran umum perdana (IPO) Rs 850. Bursa, juga dikenal sebagai BEI, membatasi kenaikan harian harga saham hingga 25 persen.

Bukalapak mengumpulkan 21,9 triliun rupee ($ 1,5 miliar) dengan menjual 25 persen dari modal yang diperluas dalam penawaran umum perdana yang 8,7 kali kelebihan permintaan. Penawaran tersebut menarik lebih dari 100.000 investor, membuat rekor baru untuk satu rekor IPO perusahaan BEI.

“Bukalapak sukses dalam IPO ini dan diterima dengan baik oleh investor lokal dan internasional,” Silva Halim, Pj CEO Mandiri Securitas, co-guarantor utama IPO Bukalapak, dalam keterangan tertulis, Jumat.

Nomura Securitas Indonesia menulis dalam sebuah catatan kepada klien bahwa ada “ketakutan yang kuat akan kehilangan” (FOMO) di antara investor ritel, terutama di kalangan milenial. “BUKA adalah pilihan investasi yang logis. Beli dengan target harga INR 1.620,” tulis analis Nomura Nicholas Santoso, Sandy Hamm dan Raymond Kosassi dalam catatannya.

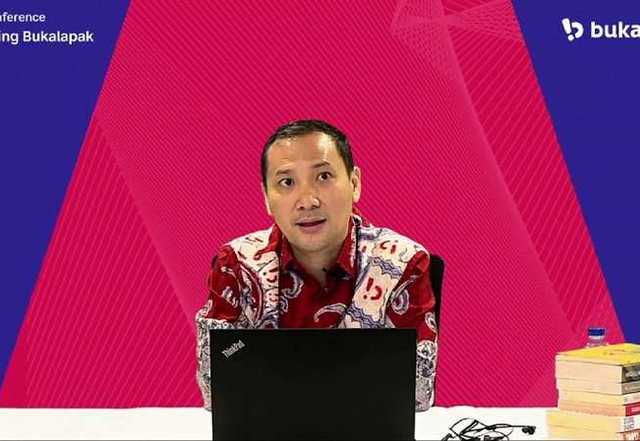

Rahmat Qaimuddin, Managing Director Bukalapak.com, mengatakan meski IPO dilakukan di tengah pandemi Covid-19, minat terhadap saham Bukalapak tetap tinggi.

Hal ini mencerminkan kepercayaan investor terhadap Bukalapak, perusahaan yang memberdayakan UMKM, penggerak utama perekonomian Indonesia dan kunci potensi ekonomi Indonesia.

“Melalui IPO ini, Bukkalapak yakin kita bisa mendorong pertumbuhan UMKM ke level selanjutnya,” ujarnya.

Perusahaan mengatakan akan menggunakan dana dari penawaran sebagai modal kerja untuk Bukalapak dan anak perusahaan untuk berinvestasi dalam produk dan layanan untuk meningkatkan kinerja, profitabilitas dan keberlanjutan.

Bukkalabak mengadakan book building dan roadshow pada 9-19 Juli, dilanjutkan dengan public show pada 27-30 Juli. Menjadi IPO unicorn Indonesia pertama, penawaran tersebut cukup menimbulkan sensasi sehingga menarik pesanan senilai 1,8 triliun rupiah dari investor ritel.

Alhasil, Bukalapak menggandakan porsi alokasi pooling untuk investor ritel menjadi 5 persen dari seluruh pesanan yang tersedia. Dengan demikian, nilai saham yang dialokasikan ke kumpulan investor individu meningkat dari Rs 547,5 miliar menjadi sekitar Rs 1,1 triliun.

Penawaran umum perdana Bukalapak senilai $1,5 miliar merupakan yang terbesar dalam sejarah pasar modal Indonesia, melampaui rekor sebelumnya sebesar $849 juta yang dibuat oleh penambang batu bara terbesar kedua di negara itu, Adaro Energi, pada tahun 2008. Itu juga merupakan pencatatan saham pertama oleh Tech Rhino di Bursa Asia Tenggara.

“Gamer yang sangat menawan. Ahli web. Sarjana TV. Pecandu makanan. Ninja media sosial yang rajin. Pelopor musik hardcore.”

More Stories

Kementerian: Kerja sama dan inovasi menjadi kunci pengembangan industri game

Indonesia mendorong kerja sama di bidang ekonomi dan iklim pada G20 di Brazil

Abindo Ungkap Alasan Stabilitas Perekonomian Indonesia di 5%