- Salah satu pelajaran dari pandemi ini adalah digitalisasi adalah masa depan — dan inklusi keuangan tidak berbeda.

- Namun transformasi digital dari inklusi keuangan merupakan tantangan di Indonesia, di mana tingkat literasi digital dan keuangan masih rendah.

- Inilah cara bank BRI Indonesia berupaya mengatasi beberapa tantangan tersebut.

Meskipun akses Indonesia ke produk dan layanan keuangan formal telah berjalan jauh dalam satu dekade terakhir, indeks literasi keuangan Indonesia masih relatif rendah yaitu kurang dari 40% hari ini.

Tantangan inklusi keuangan di Indonesia

Indonesia adalah rumah bagi Lebih dari 60 juta Usaha Mikro dan Mikro. Mereka adalah kekuatan pendorong penting perekonomian Indonesia, mewakili lebih dari 60% dari PDB Indonesia Dan sangat menyebalkan 97% dari tenaga kerja. Namun, kurangnya akses ke layanan perbankan formal menghambat kemampuannya untuk mengakses modal, membatasi potensi pertumbuhannya. Dalam studi terbaru oleh Kementerian Koperasi Indonesia, lebih dari setengah usaha mikro dan mikro yang disurvei masih kekurangan layanan keuangan. Banyak dari mereka tidak memiliki rekening bank, terlilit utang, dan sebagian besar berurusan dengan uang tunai, yang menyulitkan mereka untuk membangun riwayat kredit yang sah yang memberi mereka akses ke pembiayaan formal saat mereka membutuhkannya.

Sementara itu, COVID-19 telah mempercepat penyerapan digitalisasi di Indonesia. Hari ini, akses Internet dekat dengan 53% dari populasi. Digitalisasi layanan keuangan memberikan peluang untuk memecahkan tantangan inklusi keuangan dan meletakkan dasar bagi pertumbuhan ekonomi yang inklusif dan berkelanjutan.

Indonesia telah menetapkan tujuan yang ingin dicapai 90% inklusi keuangan Pada tahun 2024 (di atas 76% hari ini); Usaha mikro dan mikro menjadi fokus utama dari visi ini.

Menjembatani kesenjangan inklusi keuangan di Indonesia

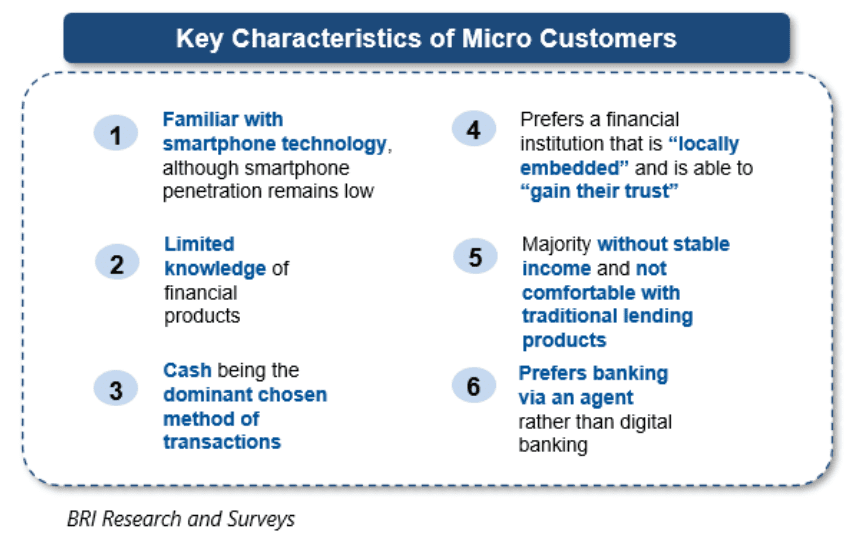

Untuk mengidentifikasi karakteristik nasabah kecil, pada tahun 2020, BRI melakukan penelitian yang memberikan tiga wawasan pengembangan strategi keuangan inklusif digital (lihat Gambar 1 di bawah).

BRI melakukan penelitian yang memberikan tiga wawasan untuk menciptakan strategi inklusi keuangan digital

Foto: BRI

Pertama, nasabah memiliki keterbatasan pengetahuan tentang produk keuangan selain rekening tabungan.

Kedua, karena mereka tidak memiliki pendapatan yang stabil, mereka tidak nyaman dengan produk pinjaman tradisional dari bank.

Ketiga, mereka membutuhkan lembaga keuangan yang “berbadan hukum lokal” dan dapat “mendapatkan kepercayaan mereka”.

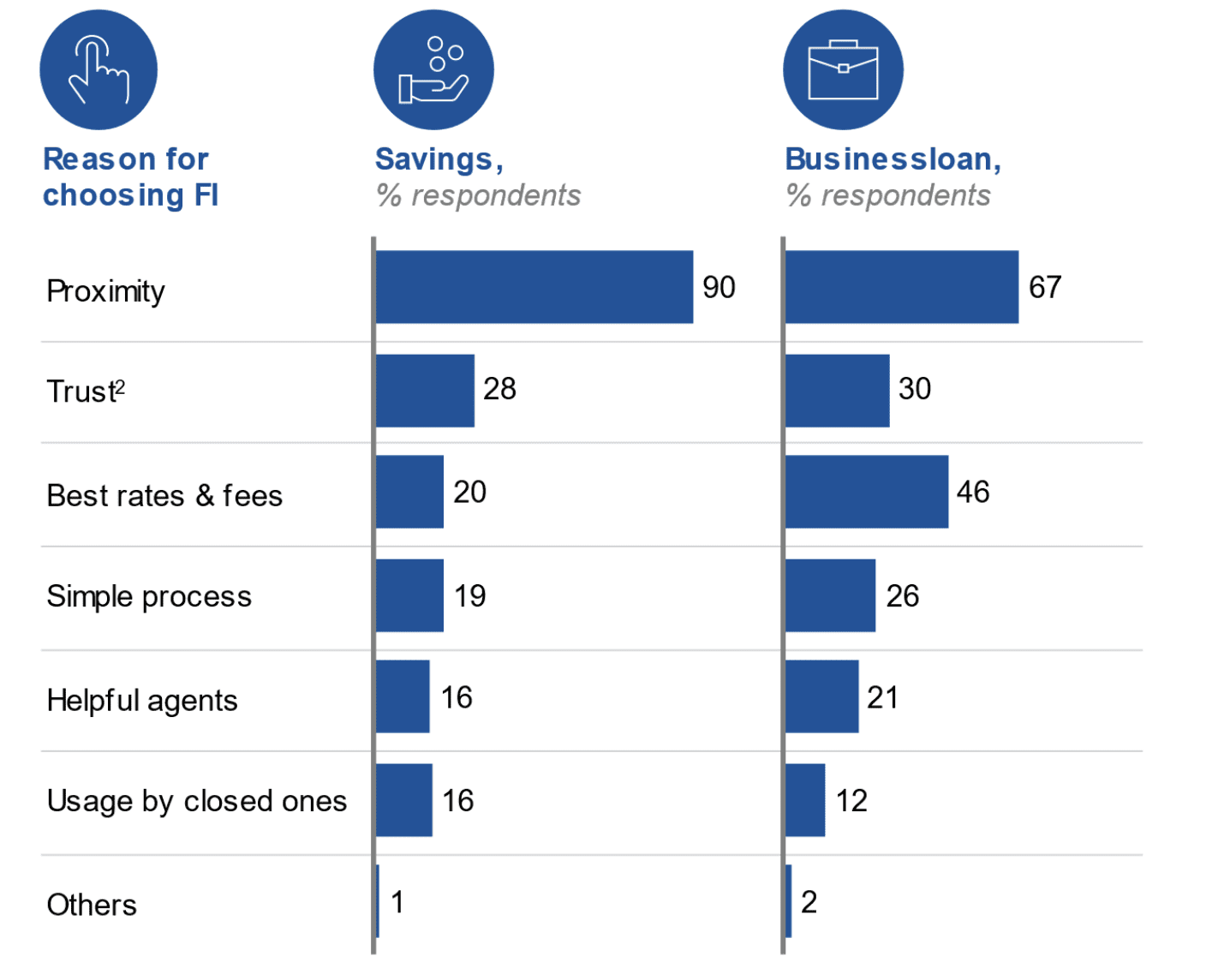

Alasan utama mengapa lembaga keuangan memilih klien mikro dan usaha mikro

Foto: BRI

Sebagai bank dan lembaga keuangan mikro terbesar di Indonesia, BRI Laser berfokus pada pemanfaatan digitalisasi untuk mendukung inklusi keuangan melalui tiga inisiatif penting: perbankan tanpa cabang berbasis agen, penasihat digital, dan ekosistem bisnis digital.

1. Layanan perbankan tanpa cabang berdasarkan proxy

BRI telah mengembangkan BRILink Agent, model bisnis berbasis agen yang memungkinkan nasabah terpilih untuk menyediakan layanan perbankan, termasuk tabungan dan transaksi dasar. Klien-klien ini melayani nasabah melalui saluran digital seperti pembaca kartu atau aplikasi seluler yang didukung oleh bank. Agen BRILink adalah modal utama untuk mendapatkan kepercayaan nasabah akan integritas transaksinya. Penggunaan saluran digital telah menjadikan inisiatif ini sebagai aspek penting dalam menyediakan layanan keuangan digital bagi mereka yang sebelumnya tidak mengenalnya. Dengan mengadopsi teknologi digital untuk membantu nasabah melakukan transaksi, Agen BRILink menjangkau masyarakat yang belum memiliki akses layanan keuangan, terutama yang berada di daerah terpencil.

Saat ini kami memiliki lebih dari 500.000 agen BRILink di lebih dari 53.000 desa di seluruh nusantara. Pada tahun 2021, mereka melakukan lebih dari 900 juta transaksi, dengan volume lebih dari $81 miliar.

2. Konsultan Digital

Tingkat literasi keuangan dan digital yang rendah membuat mereka yang tidak memahami produk keuangan digital dapat melakukan penipuan dan pencurian identitas. Kurangnya literasi digital telah menjadi faktor utama di balik masalah keamanan siber, menyoroti kebutuhan tidak hanya untuk pendidikan keuangan tetapi juga untuk pendidikan digital.

Hingga saat ini, kami telah mengerahkan lebih dari 27.000 Administrator Pinjaman kami untuk menjadi penasihat digital yang dapat membantu dan mendidik pelanggan kami untuk mengakses dan melakukan transaksi keuangan dengan aman melalui aplikasi mobile banking yang aman. Ini adalah peran yang sederhana namun penting. Saat kami mendorong klien kami di sektor mikro dan mikro untuk menggunakan layanan inklusi keuangan digital, kami juga harus melindungi mereka dari potensi penipuan yang dapat berdampak signifikan pada kesejahteraan mereka.

Gangguan yang belum pernah terjadi sebelumnya yang disebabkan oleh virus COVID-19 telah mempercepat transformasi digital dan mengungkap ketidaksetaraan mengenai siapa yang diuntungkan dari teknologi, menambah urgensi transformasi digital yang komprehensif.

Platform Forum Ekonomi Dunia untuk membentuk masa depan ekonomi digital dan menciptakan nilai baru membantu bisnis dan pemerintah memanfaatkan teknologi untuk menciptakan nilai baru bagi bisnis dan masyarakat dalam konteks global yang bergejolak. Platform ini bertujuan untuk memastikan infrastruktur digital global untuk abad ke-21 dan layanan digital yang komprehensif selama transisi ke normal baru.

hubungi kami Untuk informasi lebih lanjut tentang cara berpartisipasi.

3. Ekosistem bisnis digital

Kebutuhan untuk melakukan transaksi keuangan secara digital harus mengakar kuat dalam aktivitas nasabah sehari-hari untuk memastikan keberlanjutannya. Tiga pelopor inklusi keuangan: Bank Rakyat Indonesia (BRI), Pegadaian, pemberi pinjaman gadai terbesar di Indonesia, dan PNM – pemberi pinjaman sindikasi terbesar di Indonesia, fokus pada pemberdayaan perempuan – telah bergandengan tangan untuk menciptakan ekosistem mikro. Bersama-sama, mereka bercita-cita untuk menjadi salah satu lembaga keuangan mikro terbesar di dunia, mengangkat lebih dari 30 juta klien keluar dari kemiskinan selama empat tahun ke depan.

Dengan lebih dari 18.000 cabang di seluruh Indonesia, ekosistem ini memungkinkan usaha kecil, petani, nelayan, dan pedagang pasar basah untuk mengakses layanan keuangan dan memperluas bisnis mereka. Selain itu, ekosistem ini menawarkan rangkaian produk yang lengkap mulai dari produk pinjaman kelompok, tabungan, dan investasi. Inovasi ini memungkinkan ekosistem untuk melayani rantai nilai yang komprehensif (dari produksi, distribusi dan konsumsi) telur, tebu dan beras di seluruh Jawa.

Ada peluang menarik di depan untuk mencapai inklusi keuangan, tetapi perusahaan tidak akan dapat melakukannya tanpa melepaskan kekuatan digitalisasi. Menyelesaikan masalah ini sangat penting untuk memastikan bahwa setiap orang, terutama mereka yang bekerja di sektor mikro dan ultra-mikro, memiliki akses yang sama ke layanan keuangan yang berkelanjutan dan inklusif untuk mengembangkan bisnis mereka dan mencapai kualitas hidup yang lebih baik.

“Gamer yang sangat menawan. Ahli web. Sarjana TV. Pecandu makanan. Ninja media sosial yang rajin. Pelopor musik hardcore.”

More Stories

Kementerian: Kerja sama dan inovasi menjadi kunci pengembangan industri game

Indonesia mendorong kerja sama di bidang ekonomi dan iklim pada G20 di Brazil

Abindo Ungkap Alasan Stabilitas Perekonomian Indonesia di 5%